089 - 32654558

089 - 32654558

089 - 32654558

089 - 32654558

Stiftung Warentest:

“Es zahlt sich aus, verschiedene BU-Tarife zu vergleichen. Selbst unter den sehr starken Angeboten gibt es sehr große Unterschiede im Preis. [...] Erst wenn eine Auswahl aus mehreren qualitativ gleichwertigen Policen besteht, kann man sich als Kunde dem Beitrag widmen und diesen vergleichen. So kann man sich oft mehrere hundert Euro pro Jahr sparen und hat gleichzeitig eine Versicherung bei der die Leistungen passen.“

Quelle: www.test.de, Thema: Berufsunfähigkeitsversicherung

... und viele mehr

Bin seit 8 Jahren zufriedene Klientin bei TriFormance - und ISI macht mir das Leben mit Versicherungen tatsächlich einfacher.

ISI ist ein Gamechanger - gerade für Jüngere, da es uns den Stress mit Versicherungen nimmt!

Schnelle Hilfe auch für den Laien! Klar und verständlich und wenn es doch hakt, hilft der Chat.

Sämtliche namhaften Testberichte und Testinstitute sind für den Vergleich herangezogen worden. So kannst Du aus den besten Tarifen mit den für Dich wichtigen Leistungspunkten wählen. Und das zu guten Preisen von fairen und kundenfreundlichen Versicherern - die im Leistungsfall auch zahlen.

Unsere Experten sind seit 1995 spezialisiert auf die Überprüfung und Beratung von Versicherungen.

Und unsere langjährige Erfahrung aus der altäglichen Beratung vieler Tausend Haushalte ermöglicht uns eine für Dich sowohl anschauliche als auch einfache (= isi) Darstellung der Ergebnisse.

Nutze unsere objektive Expertise zum Thema Versicherungen!

Mit der Auswertung der aktuellen Spitzenreiter und Testsieger ermitteln wir anschließend die Preisunterschiede zwischen den Anbietern für Dich. Zwischen dem günstigsten und teuersten Tarif liegen teilweise bis zu 200 % Unterschied – für identische Leistungen.

Es werden die aktuellen Ergebnisse und Testsieger der namhaften Vergleiche und Tests der Institute von Stiftung Warentest, Morgan & Morgan, Softfair und Franke und Bornberg herangezogen und mit Deinem aktuellen Beruf abgeglichen. Damit kann der optimale und preiswerteste Tarif für Deine aktuelle Lebenssituation herausgefiltert werden.

Tarife mit den besten Gesamtbewertungen werden anschließend auf Herz und Nieren geprüft. Wie ist die Beitragsstabilität? Wie ist die Finanzstärke des anbietenden Versicherers zu bewerten? Damit erspart man sich (vielleicht sehr) teure Überraschungen in der Zukunft.

30 Jahre Erfahrung im Thema Prüfen und Bewerten von Versicherungen ermöglichten uns eigene Testverfahren und Vergleiche für Dich zu entwickeln. Viel detaillierter und tiefschichtiger als einzelne Tests von Redakteuren, die sich i.d.R. auf einen Schwerpunkt (wie Antragsfragen) im Vergleich konzentrieren müssen, sein können. Somit ist sichergestellt, dass Du die auf Dich und Deinen Beruf massgeschneiderte Lösung erhältst.

Sobald ich meinen Beruf aus gesundheitlichen Gründen voraussichtlich für einen längeren Zeitraum nicht mehr ausüben kann zahlt die private Berufsunfähigkeitsabsicherung die vereinbarte Rente. Sie schützt somit den Arbeitnehmer vor finanziellen Engpässen, wenn er kein Einkommen mehr erzielen kann.

Die private Versicherung zum Schutz bei Berufsunfähigkeit gibt es schon seit vielen Jahrzehnten.

Richtig spannend ist sie geworden für den Bürger als 2001 die gesetzliche Berufsunfähigkeitsvorsorge gekappt wurde und seitdem nur noch eine in der Leistung sehr stark reduzierte Erwerbsminderungsrente als Ersatz für jeden Arbeitnehmer besteht.

Die private Vorsorge dient somit bei einer langfristigen Arbeitsunfähigkeit zur Schließung bestehender Lücken.

Je nach Beruf, Vorerkrankungen und Eintrittsalter klaffen die Beiträge enorm auseinander, wodurch es ratsam ist sich hierzu über einen neutralen Berater Hilfestellungen und einen Marktvergleich passender Tarife (auf den aktuellen Beruf) zu holen.

Die BU-Versicherung zahlt, sobald diese drei Punkte eingetroffen sind:

Voraussetzung für die Zahlung ist aber natürlich eine korrekte und vollständige Beantwortung der Gesundheitsfragen bei Antragstellung!

Das wird häufig im Vorfeld nicht als elementarer Punkt kommuniziert und führt auch heute nicht selten zu Streitigkeiten mit dem Versicherer, wenn Vorerkrankungen zur Zeit des Vertragsabschlusses bekannt waren - aber nicht angegeben wurden (= sogenannte vorvertragliche Anzeigepflichtverletzung!).

Diese Probleme kann man vermeiden indem man gewissenhaft und vollständig die Fragen im Antrag beantwortet und damit der Versicherungsschutz im Fall der Fälle sicher gestellt ist!

Unsere Experten unterstützen Dich hier gerne und geben dir hilfreiche Tipps, um Fehler bei der Beantragung zu vermeiden.

Die Frage kann man i.d.R. mit "Ja" beantworten, weil bei einer langfristigen Arbeitsunfähigkeit schlichtweg die finanziellen Möglichkeiten fehlen, die laufenden Kosten über Jahre (oder sogar Jahrzehnte) für den Lebensunterhalt und seine eigenen vier Wände zu stemmen.

Aus der gesetzlichen Absicherung (nur für Arbeitnehmer und Selbständige, die in die gesetzliche Rentenversicherung einzahlen), die sogenannte Erwerbsminderungsrente, ist es nicht leicht eine Leistung bei einer Berufsunfähigkeit zu erhalten.

Die Voraussetzung für die Zahlung ist nämlich nicht eine Berufsunfähigkeit, sondern eine Erwerbsunfähigkeit.

Das bedeutet?

Ich erhalte nicht direkt eine Zahlung, wenn ich meinen Beruf nicht mehr ausüben kann, sondern lediglich, wenn ich KEINER Tätigkeit (=Erwerbsunfähigkeit) mehr nachgehen kann!

Die Höhe der Erwerbsminderungsrente ist in drei Stufen eingeteilt:

Nur wie hoch ist dann eine "volle" Erwerbsminderungsrente vom Staat im Verhältnis zu meinem Einkommen, dass ich vor der Arbeitsunfähigkeit verdient habe?

Wir bewegen uns hier bei Werten in Höhe von ca. 34 Prozent zu meinem letzten Einkommen!

Und bei der halben Rente sind es entsprechend unter 20 Prozent!

Davon kann man nicht leben.

Mehr Antworten hierzu auf ISI-Antworten mit dem Thema: Brauche ich eine BU-Versicherung?

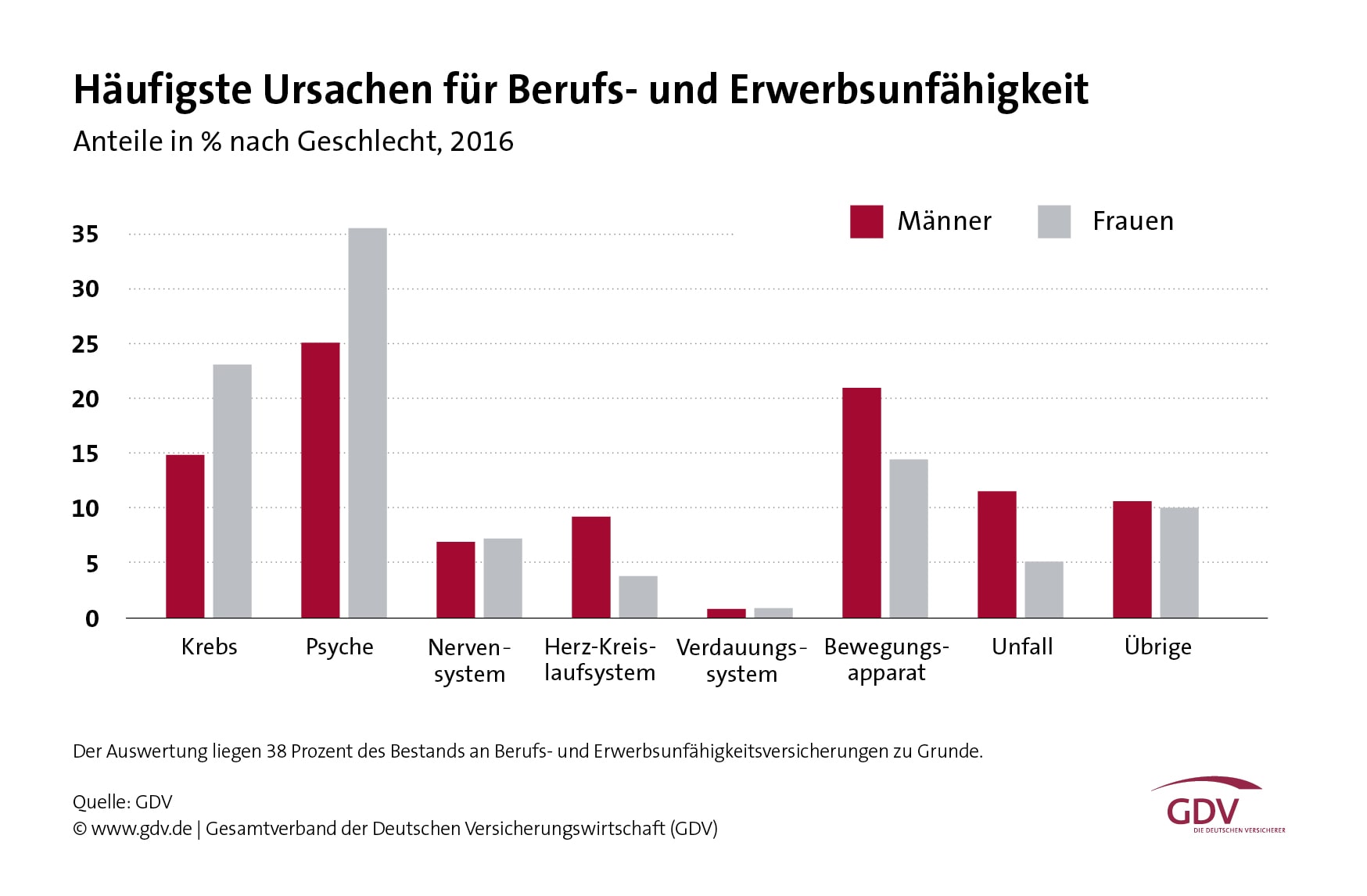

Die häufigsten Ursachen für eine BU sind mittlerweile nicht mehr körperlicher Verschleiß, wie Rückenprobleme.

Die Hauptursache und klare Nummer Eins als Zahlungsauslöser - sowohl der gesetzlichen, wie auch der privaten Vorsorge - ist seit einigen Jahren unangefochten die Psyche und damit einhergehende Krankheiten wie Burnout und Depression.

Das kann man nicht pauschal beantworten. Eine zentrale Rolle spielt der Beruf.

Je riskanter der Beruf ist (= die Wahrscheinlichkeit berufsunfähig zu werden) - oder ihn die Versicherung als riskant einschätzt - desto teurer ist der Versicherungsschutz.

Zudem spielt das Alter bei Versicherungsbeginn und der Gesundheitszustand bei der Beitragsermittlung eine abschließende Rolle.

Auch sind die aufgerufen Beiträge und Zuschläge bei den diversen Anbietern für bestimmte Berufe extrem unterschiedlich, so dass sich ein Vergleich aller Versicherer unbedingt empfiehlt.

Nicht selten entstehen für den identischen Beruf Beitragsspannen von über 200% - bei gleichen Leistungen!

Mehr Antworten hierzu auf ISI-Antworten mit dem Thema: Wie teuer ist eine BU?